2021年,全球经济逐步复苏,中国经济也实现了持续恢复发展,经济增速居全球前列。中国纺织品服装内外需求回暖,完整产业体系优势得到充分发挥。这一年,我国化纤行业发展与“双循环”、消费升级、能耗“双控”、产业安全等相伴而行,行业运行呈现出可喜的特点:得益于供给侧结构性改革的深入推进,行业供需格局改善;随着炼化一体化发展,产业链配套更趋完善,产业链利润分配更趋均衡;一体化龙头企业的竞争力、抗风险能力显著增强;行业产品开发持续加强,产品的差异化和高品质已能够满足国内国际市场需求……

2021年,我国化纤行业进入后疫情时代的恢复阶段,整体表现出价格涨、利润增、库存稳的局面,实现了“十四五”良好开局。但值得注意的是,随着2020年低基数效应逐渐减弱,行业增长势头逐渐放缓,主要经济运行指标增速呈现明显的“前高后低”走势。

一、2021年化纤行业运行基本情况

(一)生产情况

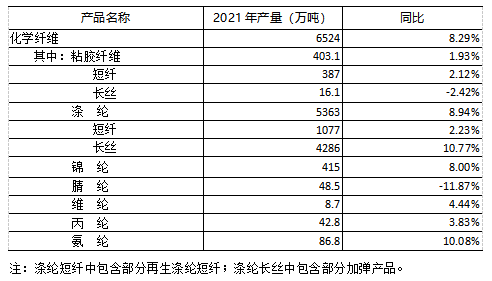

2021年化纤产量6524万吨,同比增长8.29%(表1)。其中,除粘胶长丝、腈纶产量分别同比减少2.42%、11.87%外,其他主要产品的产量均实现正增长,尤其是涤纶长丝同比增长10.77%、氨纶同比增长10.08%。

表1 2021年中国化纤产量完成情况

资料来源:中国化学纤维工业协会

(二)进出口情况

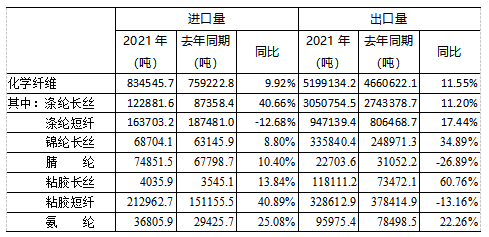

2021年,化纤行业国际贸易基本恢复正常,化纤产品进、出口数量均呈增长态势。化纤进口量为83.45万吨,同比增加9.92%,但与2019年相比仍减少9.10%。除涤纶短纤进口量同比减少12.68%外,其他主要产品的进口量均同比增加(表2)。化纤出口量为519.91万吨,同比增加11.55%,已经恢复到疫情前2019年的水平。其中,除粘胶短纤、腈纶出口量分别同比减少13.16%、26.98%外,其他主要产品的出口量均实现正增长。

表2 2021年化纤主要产品进出口情况

资料来源:据中国海关数据整理

(三)市场情况

2021年,在成本支撑和需求向好的逻辑下,化纤市场总体价格重心恢复至疫情前的水平(图1~图5)。涤纶方面,虽然市场价格呈震荡上行趋势,但涨幅不及原料,12月末相比年初,原料PTA涨幅为34%,涤纶长丝(POY)和涤纶短纤涨幅分别为21%和17%;锦纶方面,12月末相比年初,原料CPL涨幅为22%,锦纶(POY)涨幅为18%;粘胶短纤方面,市场价格3月初达到峰值,之后回落明显,至9月下旬下探到约11800元/吨,基本回落至年初水平,四季度虽小幅上涨但很快回落,至12月底价格基本维持在12000元/吨的水平;氨纶方面,市场价格涨幅最为明显,40D产品由年初的39000元/吨快速上涨至3月初的65000元/吨,再上涨至8月初的80000元/吨,之后虽稍有回落,但整体仍保持在75000元/吨左右。

氨纶涨幅明显主要有两方面原因。从成本端来看,PTMEG是氨纶的最主要原料,约占氨纶原料用量的80%。其原料BDO的另一个应用领域PBAT(一种可降解材料)在“限塑令”政策利好下需求大幅增长,导致BDO价格暴涨,进而推动PTMEG、氨纶价格上涨。从需求端来看,随着氨纶行业的技术进步和产品开发,氨纶已不仅仅是一种弹性材料,其还可以带来面料风格的改变,应用场景和用量大幅增加。受疫情*影响,居家服、运动服、弹力面料、医用氨纶等需求增加,并且部分面料中氨纶含量比例提高,氨纶已从纺织产品中的“味精”变成了一种主要原料。例如,部分瑜伽服运动服面料中氨纶添加量从10%~20%,部分提高到15%~25%,甚至部分运动内衣面料氨纶含量高达50%以上,超越锦纶成为主料;疫情时期口罩、防护服等用氨纶需求的贡献也很大。

(四)运行质效

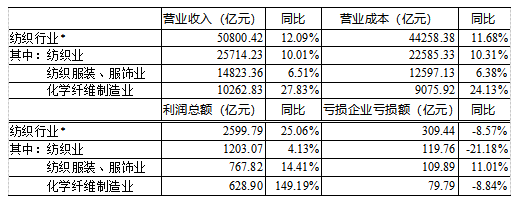

2021年化纤行业经济效益同比大幅增加。国家统计局数据显示,化纤行业营业收入首次跨入万亿元级别,为10262.83亿元,同比增加27.83%;实现利润总额628.9亿元,同比大增149.19%,化纤行业贡献了纺织全行业近25%的利润;行业亏损面17.3%,较2020年收窄11.42个百分点,亏损企业亏损额同比减少8.84%(表3)。

化纤行业利润总额增速居纺织全产业链之首,两年平均增速达到45.5%,明显高于疫情前水平。分行业来看,涤纶和氨纶行业分别贡献了化纤利润总额的40%和22%。此外,碳纤维行业经过十几年的积淀,技术水平提升,2021年国产碳纤维产销量突破万吨,全行业实现赢利。

表3 2021年化纤及相关行业经济效益情况

资料来源:国家统计局(*本表中纺织行业数据为三项合计)

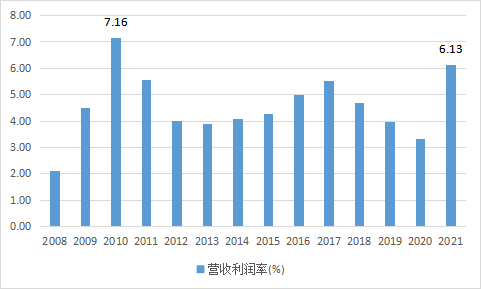

2021年化纤行业运行情况逐步修复,运行质量指标较2020年明显好转(表4)。盈利能力有较大提升,营业收入利润率为6.13%,同比增加2.83个百分点,为2008年经济危机以来的第二高点(图6);发展能力提振,营业收入增长率同比增长38.24个百分点;营运能力较2020年同期有所改善,除产成品周转率同比微降外,应收账款周转率、流动资产周转率及总资产周转率均同比有所提升;三费比例均同比下降,其中管理费用同比下降0.31个百分点。

表4 2021年化纤行业运行质量情况

资料来源:据国家统计局数据整理

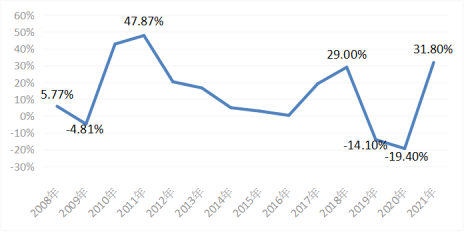

图6 2008-2021年化纤行业营收利润率变化

资料来源:据国家统计局数据整理

(五)固定资产投资

企业效益情况好转带动投资信心逐步恢复。根据国家统计局数据,2021年化纤行业固定资产投资额同比增加31.8%(图7)。行业企业积极围绕技术装备升级、延伸产业链条和区域布局调整开展投资活动,固定资产投资额两年平均增速3.1%,投资规模已超过疫情前水平。

图7 2008~2021年化纤行业固定资产投资增速变化

数据来源:国家统计局

二、2022年化纤行业运行展望

2022年,全球经济增长预期放缓,国际政经格局加速演变,外需增长或将放缓,国内消费恢复也依然面临诸多困难,经济下行压力增大,但我国经济韧性强、长期向好的基本面不会改变。

一季度,化纤行业运行已经遭遇了重重困难。受新冠肺炎影响,化纤产业集聚地局部物流受阻,下游需求低迷,叠加国际油价持续走高,化纤成本居高不下,且难以顺利向下游传导,化纤行业开工率有所下降,经济效益大幅缩水。展望全年,化纤行业运行压力和风险增加。从供应端来看,随着产业一体化程度的提升,为消化炼化产能的增长,下游配套项目继续大幅扩产,因此原料和化纤依然处于产能扩张期;从终端市场来看,我国纺织品服装市场预期降低,内销整体可能保持低速平稳增长,外需在“弱需求、高基数、订单外流”的因素影响下,增速将逐渐回落。因此,2022年化纤行业供需格局预期转弱,同时能耗“双控”或将长期存在,行业整体开工率预计基本维持或略走低。原油的宽幅震荡和走势的不确定性,将增加化纤市场风险。此外,2021年的高基数对2022年化纤行业各项指标增速有抑制效应。

2022年是贯彻落实“十四五”规划的重要一年,伴随着政策面的调整与经济结构的转变,科技创新对经济的贡献度将逐步提升,“专精特新”也将快速发展。化纤企业要把握这一发展机遇,继续加强自主创新,增强企业核心竞争力。同时,化纤企业也要坚持走绿色可持续发展之路,大力推进节能降碳技术推广应用,积极推动清洁生产改造,广泛开展绿色工厂、绿色产品、绿色供应链建设,加强废旧资源综合利用,加快低碳转型与产业发展相互促进、深度融合。